Perché un investitore dovrebbe pagare una parcella?

Rispetto a quali parametri sarebbe onesto riconoscere una parcella ad un consulente?

La personalizzazione del servizio di consulenza siamo sicuri che permetta ad un investitore di ricevere un servizio efficace oltre che adeguato?

Nel fornire una consulenza evoluta è necessario prendere consapevolezza di quale sia la perdita di efficacia che si ottiene adeguando un portafoglio al profilo di rischio del cliente quando questo necessariamente diverge, per obblighi MiFID II, dalla composizione ideale che scaturirebbe da una analisi non soggettiva ma oggettiva riguardo gli stessi strumenti finanziari che compongono tale portafoglio.

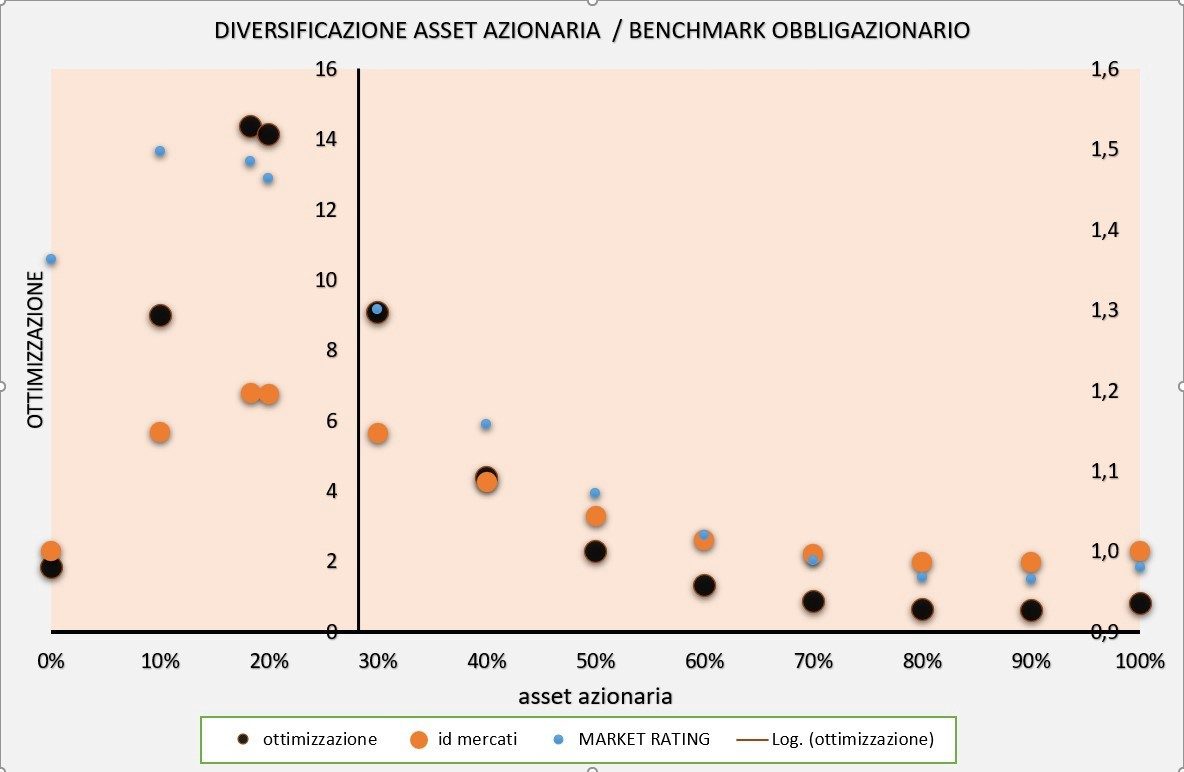

Il criterio dell’efficacia proposto da Investimenti Dinamici, non rispondendo a logiche di personalizzazione del servizio tipiche di una consulenza ad personam, permette di ottenere soluzioni standardizzate derivanti dal modo in cui algoritmi di calcolo leggono le variazioni dei mercati che sono orientate:

👉 alla massimizzazione dell’indice di diversificazione dei mercati;

👉 all’utilizzo attivo dei nostri Rating Strategici e Tattici;

👉 alla selezione di strumenti finanziari che presentano che il miglior Fund Rating e la migliore potenzialità della performance individuata da un nuovo indicatore che abbiamo chiamato IPP (Indice della Potenzialità della Performance).

Solo a titolo di esempio possiamo affermare che nell’adeguare un semplice portafoglio ad un cliente sotto consulenza finanziaria con sole due Asset Class tra le 100 possibili combinazioni di portafoglio soltanto una di queste risponderà al criterio dell’adeguatezza di cui parla la MiFID II ed una soltanto al criterio dell’efficacia cui mira il nostro servizio. La probabilità che tali portafogli possano coincidere, ovvero che il portafoglio del cliente sia contemporaneamente in regola con la MiFID II (adeguato al cliente) ed efficace secondo il criterio di Investimenti Dinamici, è veramente minima motivo per il quale Investimenti Dinamici non può considerarsi un sito di consulenza finanziaria via web ma uno strumento di lavoro finalizzato esclusivamente alla ricerca di soluzioni efficaci. Se poi, come quasi sempre accade, le Asset utilizzate nella fase della costruzione di un portafoglio sono più di due, tale probabilità si riduce ancora in maniera esponenziale amplificando ancor più la differenza tra un sito di consulenza finanziaria ed uno di “Ricerche in materia di investimenti finanziari”.

Affinché si possa misurare con una certa precisione il valore e quindi il costo di una consulenza sarebbe opportuno partire dal portafoglio “passivo” per eccellenza, definito da noi “Benchmark del consulente” l’unico con poco valore aggiunto perché razionalmente qualsiasi investitore, privo di competenze, potrebbe comprarlo autonomamente seguendo questo semplice ragionamento:

“non sapendo quali possono essere i mercati e le asset più profittevoli per il futuro, la scelta di investire nelle asset principali tra le quali le azioni e le obbligazioni del mondo, potrebbe rappresentare la migliore scelta”.

Quindi investire il proprio patrimonio su 5 ETF rappresentativi delle principali 4 asset class (Azioni, Obbligazioni, Gold e Commodities) potrebbe rappresentare per un investitore fai date non solo la scelta più razionale ma anche la più economica in termini di prezzo della consulenza. Un investitore privo di competenze sceglierebbe questa soluzione non essendo in grado di fare proficuamente né una valida Market Allocation né una valida Fund Selection (a volte non ci riescono consulenti preparati figuriamoci investitori fai da te). Il problema per un investitore del genere sarebbe solo quello di non sapere, a prescindere dal suo profilo di rischio, quali pesi attribuire a questi strumenti finanziari per massimizzare in maniera oggettiva i benefici della diversificazione. L’investitore razionale che mira a ricevere una soluzione d’investimento efficace sarebbe disposto a pagare quindi non tanto per conoscere gli strumenti maggiormente rappresentativi delle Asset principali, quanto per conoscere la composizione ideale iniziale e come le variazioni dei mercati intervengono nel tempo a definire nel durante dell’investimento le percentuali da detenere in portafoglio. Questo ipotetico portafoglio è il Lazy di Investimenti Dinamici che noi chiamiamo “Smart Asset Mix”. Questo portafoglio, in vigore dal 27-05-2008, identifica caratteristiche di rendimento e rischio perfettamente confrontabili. Rispetto a questo portafoglio, qualsiasi altra soluzione d’investimento genera un track error perfettamente misurabile e un determinato profilo di rendimento/rischio che consente quindi di valutare come dovrebbe essere parametrata una ipotetica parcella di consulenza sul confronto proprio tra track-error, differenze di rendimenti attesi e deviazioni standard.

Se consideriamo Smart Asset Mix l’unico portafoglio passivo appare chiaro come qualsiasi altro tentativo di costruire Portafogli (anche utilizzando ETF) con strumenti finanziari che non siano riconducibili alle macroasset sopra citate rappresenti un portafoglio “attivo”.

Altri tipi di benchmark esistono perché o si rifanno a precisi profili di rischio individuati da una consulenza personalizzata o all’utilizzo di specifici algoritmi di intelligenza artificiale che determinano, nel durante dell’investimento, le allocazioni ritenute più efficaci. A prescindere dal processo di individuazione dell’adeguatezza di cui parla la MiFID II, la soluzione d’investimento proposta consente al cliente di verificare se e come il suo portafoglio riesce a registrare una buona Market Allocation ovvero il detenere mercati più profittevoli o una buona Security Selection ovvero il detenere nel tempo dei buoni titoli o fondi all’interno del mercato di riferimento scelto.

Nel primo caso la misurazione del grado di attività della Market Allocation è data dalla dispersione di rendimenti tra il portafoglio “passivo” sopra citato ed il benchmark realmente acquistato.

La Security Selection invece si presenta qualora si decida di acquistare un Fondo o Sicav o un gruppo di azioni in sostituzione dell’ETF usato come benchmark.

La misurazione di questa attività gestionale è data dalla dispersione dei rendimenti giornalieri tra il benchmark del fondo ed il fondo stesso oppure dalla dispersione dei rendimenti giornalieri di un determinato Portafoglio titoli e del suo benchmark (ETF).

Esiste un terzo fattore non meno importante nella scelta di un portafoglio che è:

- La Variazione dell’Asset Class, ovvero la capacità di saper pesare dinamicamente le 4 asset esistenti.

Fatte queste considerazioni è possibile valutare quella che secondo noi dovrebbe essere la corretta remunerazione di un servizio di consulenza sulla base del track-error del portafoglio scelto nei confronti di Smart Asset Mix ed il profilo rendimento atteso/deviazione standard della soluzione proposta.

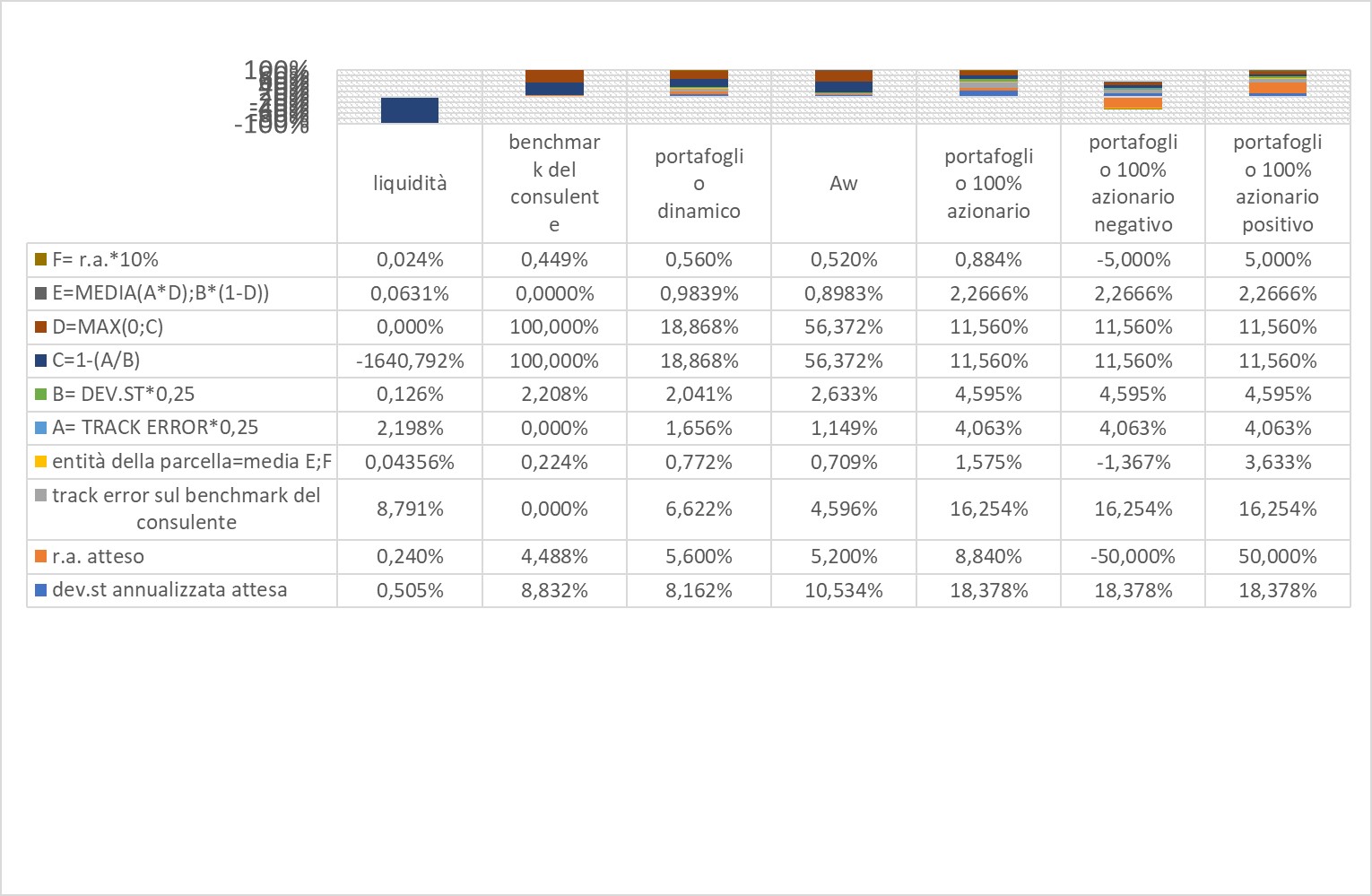

Dalla tabella di seguito elencata appare chiaro come il pricing di una consulenza cresca al crescere del track-error e del rendimento atteso mentre decresce al decrescere del rendimento atteso e del track-error. Portafogli di liquidità non dovrebbero richiedere costi di consulenza mentre portafogli totalmente azionari potrebbero richiedere una consulenza di 1,575% annuo sull’ammontare in gestione. Il portafoglio Smart Asset Mix (che potrebbe essere il benchmark del consulente) ha una remunerazione bassa (0,224% annua) perché ha un track-error 0%.

E perché mai io cliente razionale dovrei pagare un consulente di più per acquisire una soluzione d’investimento priva di qualsiasi attività di rischio gestionale?

Ad oggi un portafoglio di tipo All Weather con un track error di 4,596% ed un rendimento atteso di 5,2% annuo potrebbe giustificare una parcella non superiore allo 0,709%.

Come potete constatare l’entità della parcella dipende anche dal rendimento atteso e lo si potrebbe calcolare anche di anno in anno (in quel caso si potrebbe impostare una parcella media scomputando quella che deriva dalla performance annuale del portafoglio).